آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

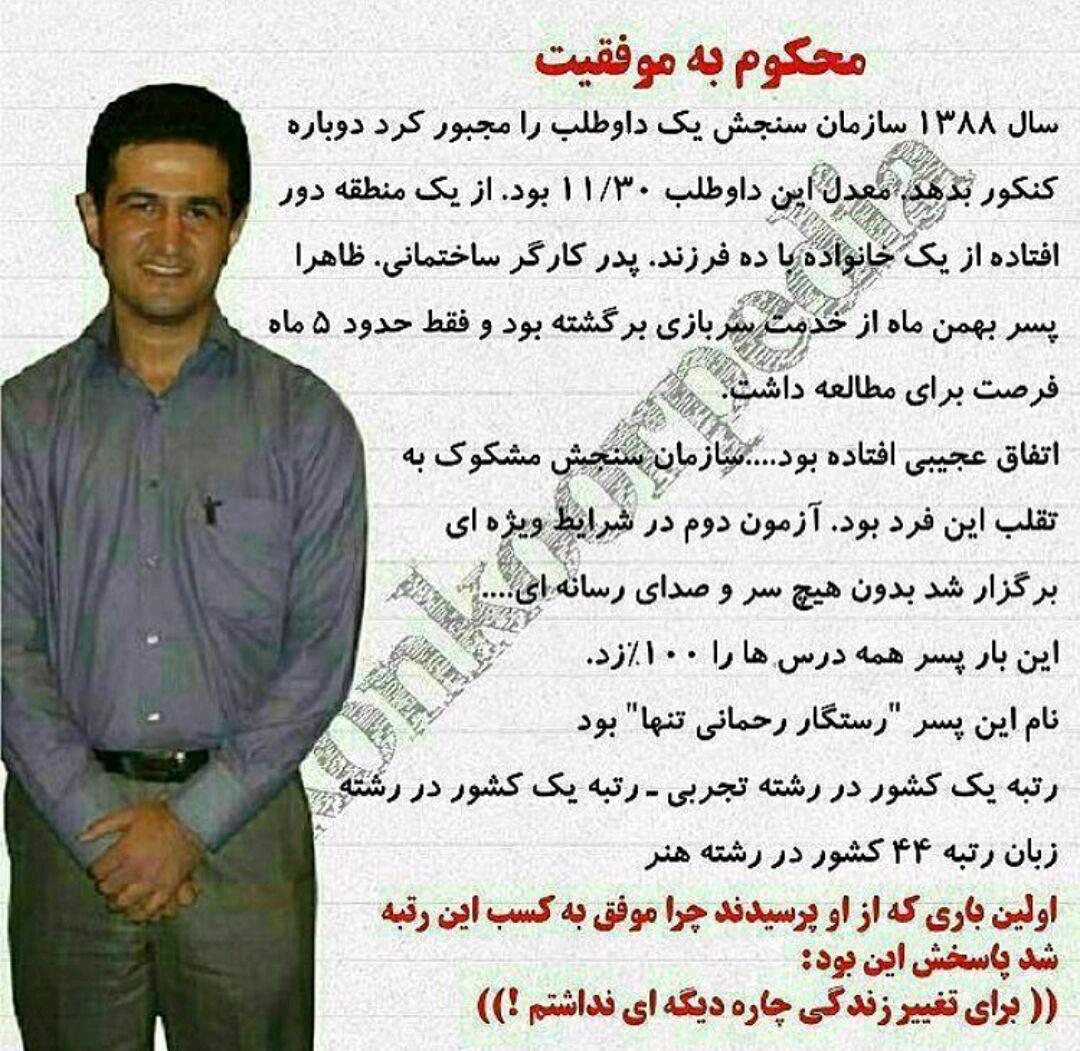

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

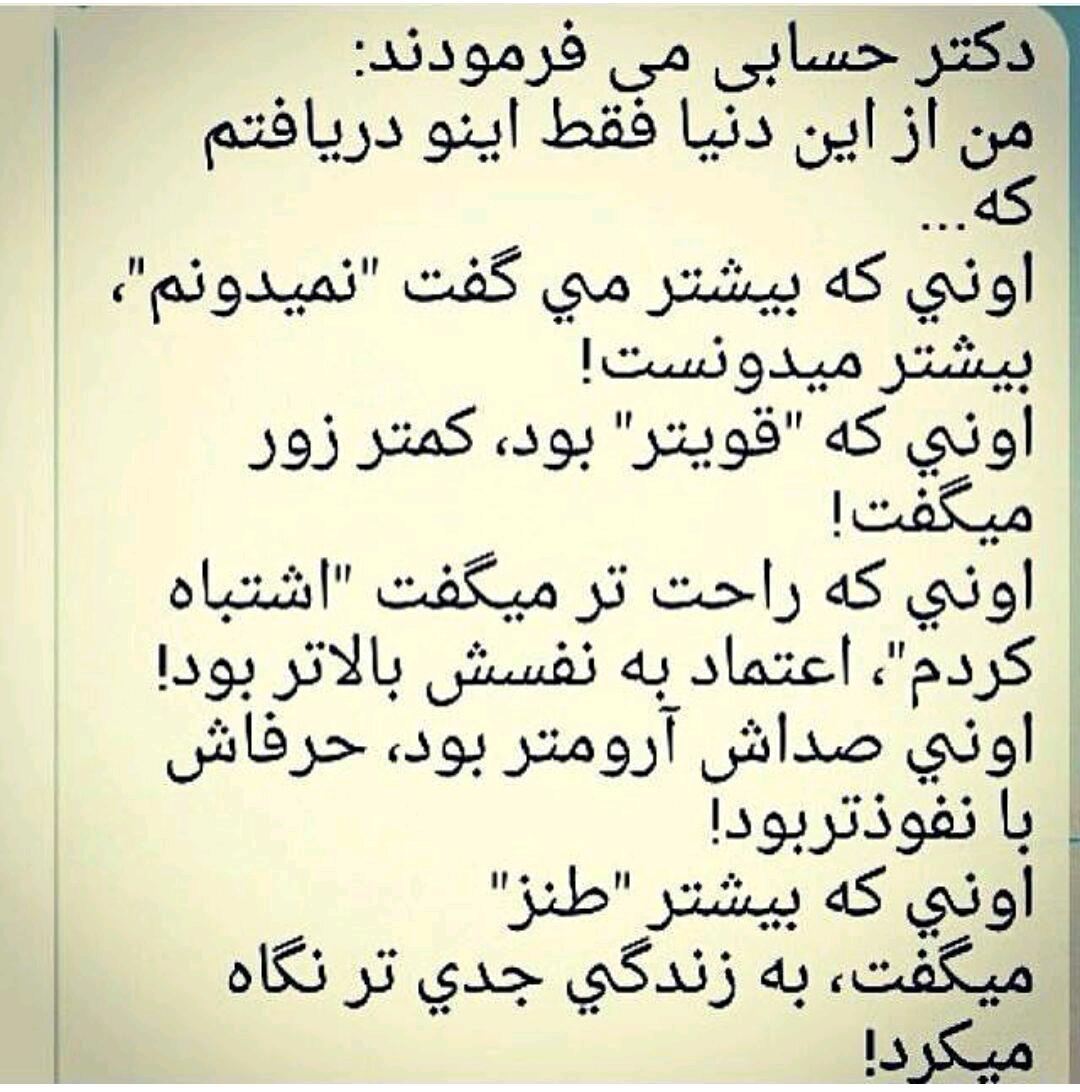

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

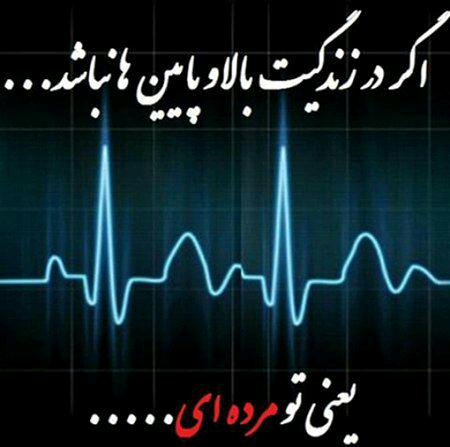

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

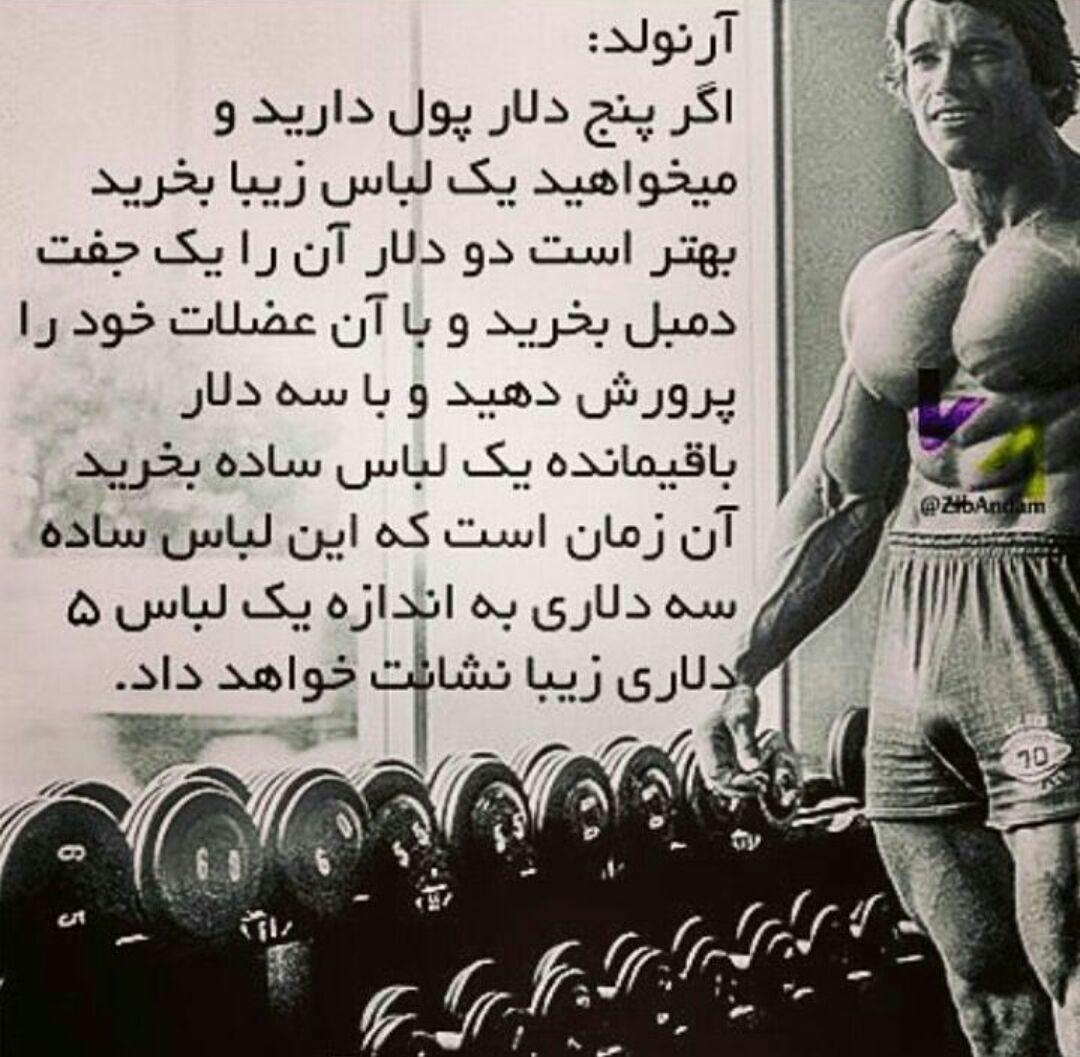

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

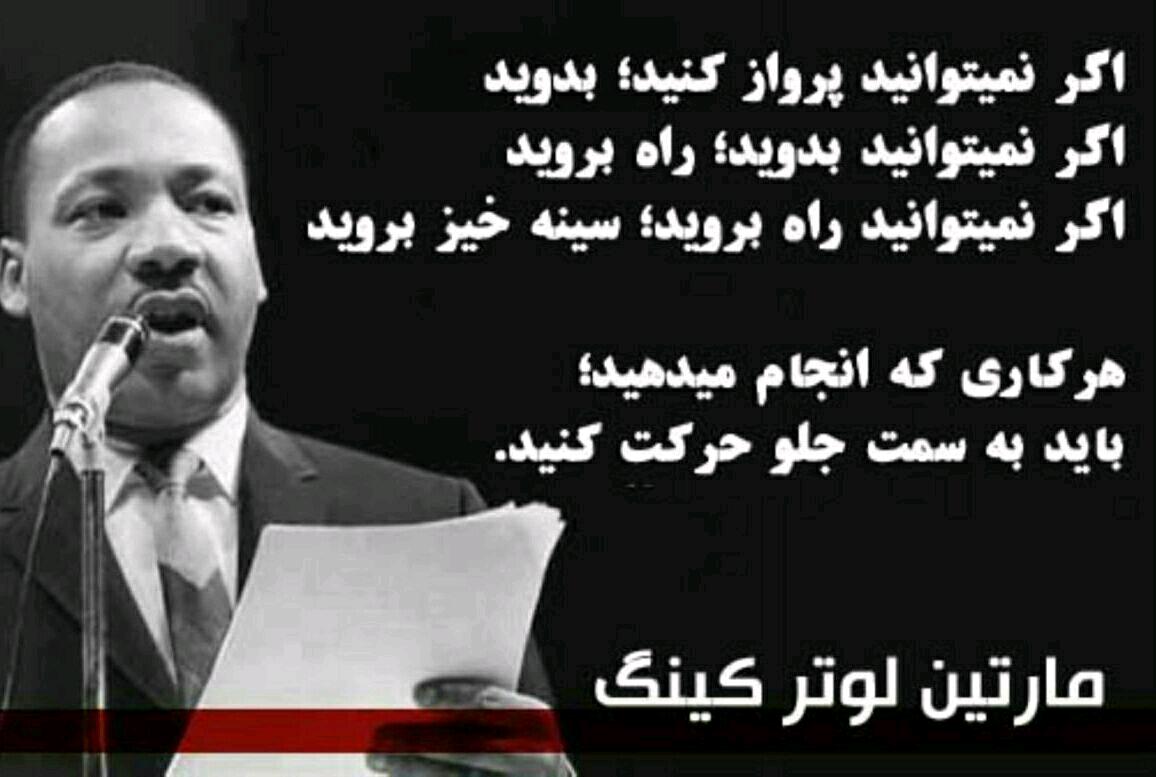

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

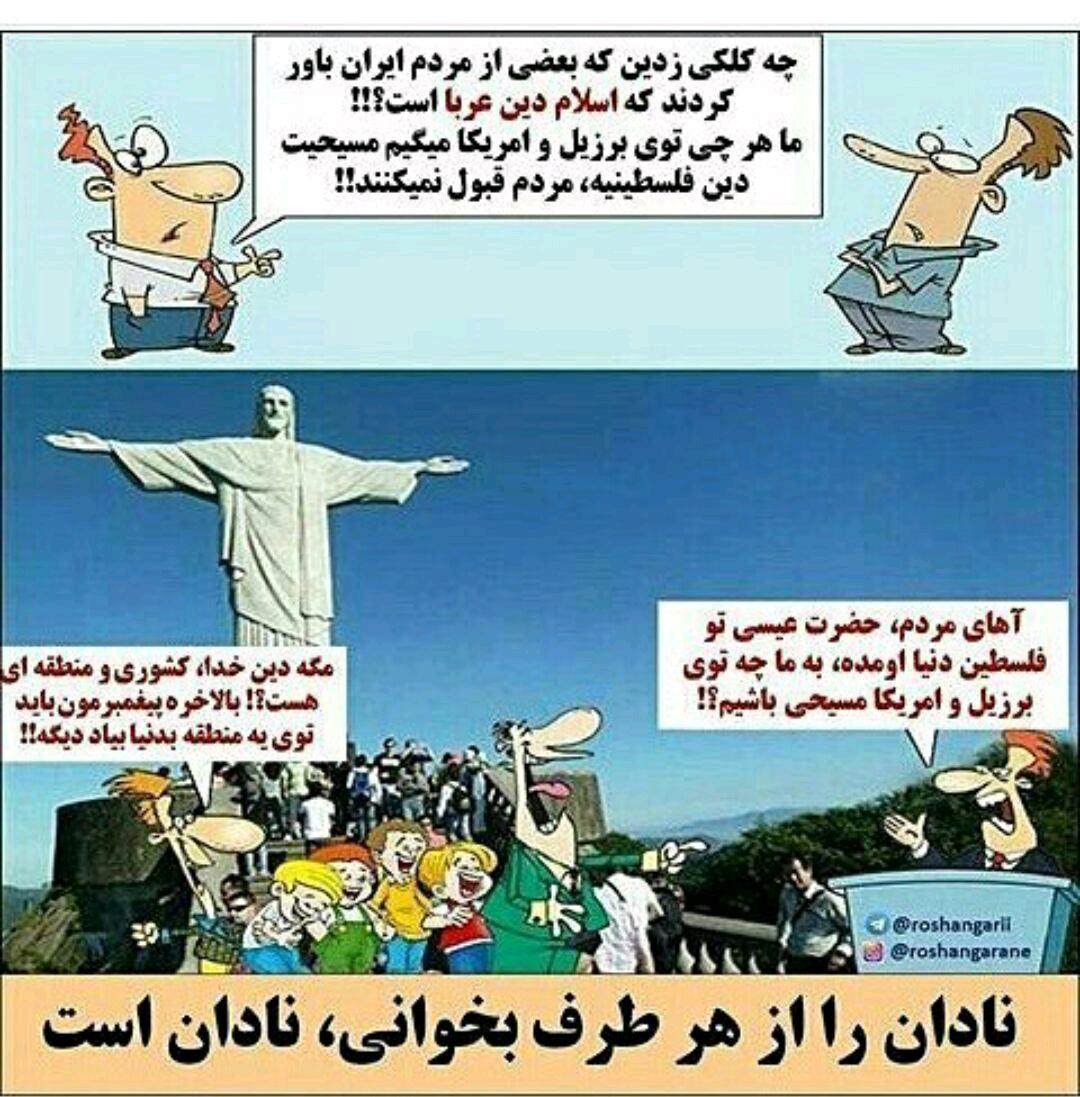

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

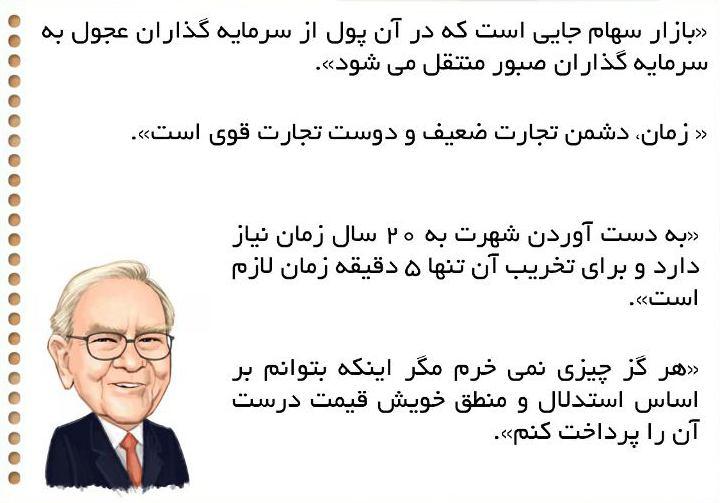

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

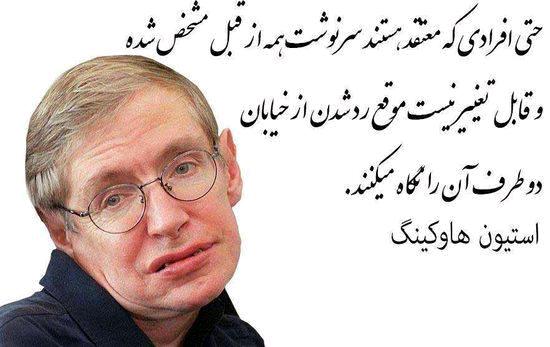

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

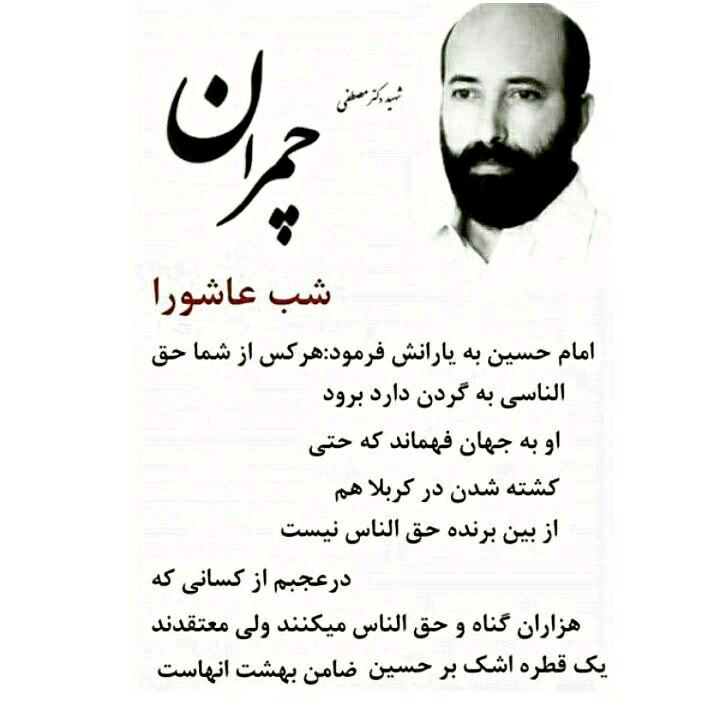

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

بزرگترین نقاط ضعف ما می تواند بزرگترین نقاط قوت ما بشوند

بزرگترین نقاط ضعف ما می تواند بزرگترین نقاط قوت ما بشوند رقیب اصلی شما کیست؟

رقیب اصلی شما کیست؟ توله سگ و همدردی پسر بچه

توله سگ و همدردی پسر بچه هرگز تسلیم نشو

هرگز تسلیم نشو شخصیت و منش یک عامل بی قیمت است

شخصیت و منش یک عامل بی قیمت است رستوران هوایی در مکزیک

رستوران هوایی در مکزیک موفقیت یعنی

موفقیت یعنی نکته ی طلایی فروش

نکته ی طلایی فروش ۷ جمله الهام بخش از استیو جابز که در دنیا محبوب شد

۷ جمله الهام بخش از استیو جابز که در دنیا محبوب شد راهاندازی سایت فروش محصولات کشاورزی و مشاوره کشت و کار

راهاندازی سایت فروش محصولات کشاورزی و مشاوره کشت و کار ده نکته برای پیشرفت شغلی

ده نکته برای پیشرفت شغلی چهار ربع نقدینگی رابرت کیوساکی

چهار ربع نقدینگی رابرت کیوساکی ۸ مورد از بهترین صنایع برای شروع یک کسب و کار در سال ۲۰۱۷

۸ مورد از بهترین صنایع برای شروع یک کسب و کار در سال ۲۰۱۷ یک کارآفرین چگونه با قطعات لگو یک کسب و کار میلیاردی راه انداخت؟

یک کارآفرین چگونه با قطعات لگو یک کسب و کار میلیاردی راه انداخت؟ بدون افزایش حقوق به کارمندان انگیزه دهید!

بدون افزایش حقوق به کارمندان انگیزه دهید! نکاتی برای افزایش کاریزما و بهبود ارتباطات

نکاتی برای افزایش کاریزما و بهبود ارتباطات نگذارید کارکنانتان فقط به کار فکر کنند!

نگذارید کارکنانتان فقط به کار فکر کنند! جمع آوری اطلاعات مشتری برای فروش بیشتر

جمع آوری اطلاعات مشتری برای فروش بیشتر در تخصیص منابع مالی به بخش مولد و صنایع اقتصادی کشور به چه عواملی باید توجه شود؟

در تخصیص منابع مالی به بخش مولد و صنایع اقتصادی کشور به چه عواملی باید توجه شود؟ ده راهکار برای تضمین امنیت شغلی شما

ده راهکار برای تضمین امنیت شغلی شماتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

اعتبارسنجي مشتريان اعتباري در بانكداري نوين

نويسنده: عباس محتشمي

چکيده:

رتبه بندي اعتباري يك وسيله آماري است كه به منظور تعيين درجه ريسك پرداخت وام به مشتريان به كار مي رود. از اين طريق تاثير شخصيت و ويژگي هاي متقاضيان مختلف بر ميزان ريسك و خطا ها مشخص مي شود. لذا استفاده از رتبه بندي اعتباري مي تواند به بانك براي اعطاي تسهيلات با اطمينان بيشتر كمك كند.

اعتبارسنجي مشتريان اعتباري در بانكداري نوين

زماني كه بانك ها قصد دارند به مشتريان وام يا تسهيلاتي پرداخت كنند، وضع اعتبار دارايي ها و خوش حسابي يا بدحسابي مشتري مورد نظر را مي سنجند و پس از به دست آوردن اطلاعات لازم از جمله ميزان سرمايه شركت ها، نسبت هاي مالي و حجم صادرات آنها با استفاده از صورتهاي مالي حسابرسي شده و ميانگين موجودي سپرده مشتريان، ميزان بدهي و تعهدات نزد بانك موردنظر و ساير بانك ها اقدام به تصميم گيري در اين خصوص مي كنند. حتي زماني هم كه مشتري درخواست اعتبار نكند، بانكها با سنجشي كه انجام مي دهند به مشتريان اعلام مي كنند كه چنانچه نياز به وام دارند، درصورت تهيه مدارك خواسته شده و ارائه آنها به بانك تسهيلات موردنظر در اختيارشان قرار داده شود.

در حال حاضر مدل ها و روش هاي مختلفي براي اعتبارسنجي مشتريان بانك ها وجود دارد كه هر يك از آنها مبتني بر الگوهاي خاصي است. مدلهاي موجود در نهادهاي بين المللي اعتبارسنجي و رتبه بندي بر اساس معيارها و شرايط اقتصاد روز دنيا و فضاي حاكم بر اقتصاد و محيط كسب و كار جهان مي باشد.. ايجاد تعادل ميان عرضه و تقاضا در منابع و تسهيلات بانكي، مديريت و كاهش مطالبات معوق و رهايي از سيستم وثيقه محوري از جمله مسائلي است كه ضرورت و نياز پياده سازي نظام رتبه بندي و اعتبارسنجي را در سيستم بانكي بيش از ساير مسائل نمايان مي سازد. از سويي ديگر وجود اطلاعات ناهمگون در بانكها، پايين بودن درجه صحت اطلاعات، تعدد مراكز اطلاعات، تعدد مراكز توليد اطلاعات و فقدان الزامات كنترلي از جمله مواردي است كه ايجاد بانك اطلاعات جامع در نظام بانكداري را ضروري مي سازد.

رتبه بندي اعتباري يك وسيله آماري است كه به منظور تعيين درجه ريسك پرداخت وام به مشتريان به كار مي رود. از اين طريق تاثير شخصيت و ويژگي هاي متقاضيان مختلف بر ميزان ريسك و خطا ها مشخص مي شود. لذا استفاده از رتبه بندي اعتباري مي تواند به بانك براي اعطاي تسهيلات با اطمينان بيشتر كمك كند.

از ديدگاه برخي كارشناسان مهمترين عمليات بانكها و موسسات مالي و اعتباري، اعطاي تسهيلات به متقاضيان و انجام تعهدات آنان است. اين موسسات براي انجام دادن اين فعاليت مهم خود ناچار به استقرار يك سيستم كارآمد هستند تا عمليات اعطاي تسهيلات در بازارهاي رقابتي كنوني هم از كارايي و سرعت لازم برخوردار باشد و هم احتمال عدم برگشت اصل و فرع تسهيلات اعطا شده كه براي تمامي موسسات مالي اعتباري بسيار مهم مي باشد، به حداقل كاهش يابد. از اين منظر يكي از كاربرد هاي اساسي سيستم هاي رتبه بندي اعتبار روشن مي شود. "توماس" دو علت اساسي براي توسعه سيستم هاي فعلي رتبه بندي اعتبار ذكر مي كند: اول اينكه به علت شرايط اقتصادي موسسه نيازمند شناسايي تكنيك هاي پيش بيني ريسك مصرف كننده براي تطبيق خودكار با شرايط جديد است. ديگر اينكه شركتها به جاي سعي در كاهش مشتريان بدحساب، اميدوارند بتوانند مشترياني را شناسايي كنند كه پر منفعت هستند.

تجربه اعطاي تسهيلات در موسسات مالي نشان دهنده فرآيندهاي تصميم گيري مشخص است:- وقتي معامله آغاز مي شود، آيا به متقاضي تسهيلات بايد اعتباري ارائه شود؟ تحت چه شرايطي بايستي به متقاضي هرگونه اعتباري داده شود؟- در طول مدت معامله آيا نيازي به مداخله در فرآيند هاي آن به هر دليلي از جمله تاخير در بازپرداخت، نپرداختن، تغيير در شرايط بانك، تغيير در شرايط مشتري و ... وجود دارد؟ - اگر مداخله نياز باشد، معامله چگونه ادامه مي يابد؟ (اصلاح شرايط تقسيط، زمان بندي مجدد، اقدام قانوني و ...)

از ديدگاه �توماس� اولين تصميم كه مربوط به اعطا يا عدم اعطاي وام به مشتري جديد است، روش هاي رتبه بندي اعتبار و نوع دوم كه چگونه با مشتري موجود رفتار كنيم، مدل هاي رتبه بندي مي باشد. اگر مشتري در بازپرداخت خود تاخير كرد، موسسه بايد چه عكس العملي نشان دهد؟ تكنيك هايي كه اين تصميمات را پشتيباني مي كنند، مدل هاي رتبه بندي رفتاري است. رتبه بندي اعتبار يك مدل علمي ارزيابي ريسك اعتباري مرتبط با تقاضاي اعتبار جديد مي باشد.. با توجه به اينكه مدلها به صورت تجربي طراحي مي شوند و بر اساس اطلاعات به دست آمده از تجربيات قبلي توسعه مي يابند; مي توان گفت رتبه بندي اعتباري يك ابزار عيني ارزيابي ريسك است. به طوريكه اين سيستم به بانك كمك مي كند تا در پرداخت تسهيلات اطمينان بيشتري حاصل كند. از ديدگاه "ريچسون" مزاياي رتبه بندي اعتباري عبارتند از: تقويت كنترل مديريت، كاهش هزينه پردازش فرايند اعطاي وام و تسهيل گردآوري داده ها.

اصولا بر اساس تجارت جهاني و ماهيت و كاركرد نظام هاي سنجش اعتبار، فعاليت موسسات رتبه بندي اعتباري در سه فاز قابل تحقق است. اين سيستم به مثابه يك بانك اطلاعاتي جامع با بهره مندي از آخرين پيشرفت هاي فن آوري اطلاعات(IT)، تجميع سوابق اعتباري اشخاص (حقيقي و حقوقي) و قابليت جستجو بر اساس كد منحصر به فرد (كد ملي افراد و يا كد منحصر به فرد شركت ها)، مي تواند نقش موثري در كنترل و نظارت بر اعطاي تسهيلات بانكي و وصول تعهدات و بدهي هاي آن ايفا كند. از ديدگاه مفهومي گردش اطلاعات در سيستم سنجش اعتبار(CBS) بر اساس مفهوم تسهيم اطلاعات شكل مي گيرد. به اين صورت كه بانكها اطلاعات مشتريان خود را با يكديگر تسهيم مي كنند. در اين حالت اصولا مساله ارائه اطلاعات به جاي ديگر مطرح نيست.. درنتيجه بهره گيري از بانك جامع اطلاعات مشتريان، رتبه بندي و اعتبارسنجي از اهميت ويژه اي براي نظام بانكي كشور برخوردار است. با ايجاد بانك اطلاعات جامع امكان مهيا شدن بستر مناسب براي پولشويي، شفاف سازي اطلاعات، شناسايي نقاط ضعف و قوت و وجود اطلاعات مناسب ميسر مي شود.

بنابراين بايد گفت كه كاهش ريسك و مخاطرات و استفاده از فرصتها در حوزه بانكداري از مسائل مورد توجه محققان بوده و تحت عنوان اعتبارسنجي اشخاص حقيقي و حقوقي از آن ياد مي شود. اعتبارسنجي مشتريان در ارائه تصويري شفاف از وضعيت و توانايي مشتري در ايفاي به موقع تعهدات، بازداشتن آنان از استفاده بيش از حد منابع و سقوط به ورطه بحران مالي نقش اساسي دارد. به كارگيري سيستم رتبه بندي، شاخص و معياري براي تنظيم نرخ سود و ميزان وثايق فراهم مي كند تا مشتريان با وضعيت اعتباري مناسب از آن بهره مند شوند. همچنين كاهش مطالبات معوق، توسعه ضريب نفوذ اعتبار، افزايش كارايي و سرعت، بهبود سودآوري بانك و گردآوري اطلاعات آماري، ارتباط بالقوه با سيستم هاي مكانيزه امتيازدهي و فراهم نمودن اطلاعات مشابه، حذف بخش عمده اي از تقلب ها و حداقل نمودن ريسك اعتباري، امكان دسترسي به اطلاعات به روز و دسترسي به زيرساخت هاي اطلاعاتي و مديريت آسان داده ها براي صنايع مرتبط با مديريت وصول مطالبات و بهبود نسبت بدهي هاي ناوصول از اثرات نظام سنجش اعتبار مي باشد.. بنابراين وجود يك سيستم اطلاعاتي متمركز و مبتني بر تكنولوژي نوين و با معماري ويژه و ساختار داده استاندارد كه دخالت عوامل انساني را به حداقل مي رساند; زمينه تنبيه متخلفان و تشويق افراد خوش حساب را فراهم خواهد كرد.

درنتيجه با كمك اين روش مي توان رفتار مشتريان را در قالب افراد خوش حساب، بدحساب و معمولي رتبه بندي كرد. اين كار سبب كاهش ريسك اعتباري، افزايش سودآوري براي بانك و جذب مشتريان خوب مي شود. البته در اين موارد تصميم گيرنده نهايي كارشناسان مربوطه در سطح ادارات مركزي و مسئولين شعب هستند و اين سيستم فقط به عنوان يك سيستم پشتيبان و يا حمايت كننده به آنها كمك مي كند. لذا از نظر نظام وام دهي به مشتريان اين روش كارآمد بوده و مي تواند از اعطاي وام هاي بدون پشتوانه تا حد بسياري جلو گيري كند.

در پايان بايد گفت كه استفاده از علم روز در راستاي تحقق هر چه بهتر سيستم اعتبارسنجي مشتريان اعتباري نيازي مبرم مي باشد. در اين بين كاربرد شبكه هاي عصبي در فعاليت هاي مالي، رتبه بندي مشتريان و ارزيابي تقاضاي وام آنان مي باشد. به اين طريق مي توان تصميم گرفت كه به چه كسي و به چه مقداري مي توان وام پرداخت كرد. مزيت شبكه عصبي در اين مي باشد كه مي تواند از هزاران نمونه قبلي در تاريخچه فعاليت هاي مالي شركت استفاده كند، ويژگي هاي برجسته را فرا بگيرد و از طريق آنها پيامدها را پيش بيني نمايد.

تاریخ ارسال پست: 19 / 6 / 1395 ساعت: 12:39 قبل از ظهر